您的位置:主页 > 公司动态 > 公司新闻 > 公司新闻

清科数据: 2月共38家中企上市,147家机构实现被

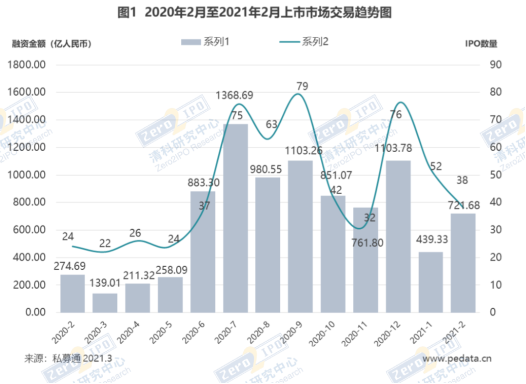

凭据清科旗下私募通数据显示,2021年2月共有38家中国企业[1]在全球各买卖市场完成IPO,数目同比上升58.3%;总融资额为721.68亿人民币,融资金额同比上升162.7%,环比上升64.3%。本月完成IPO的中企涉及14个一级行业,上岸7个买卖市场。中企IPO平均融资额为18.99亿人民币,环比大幅上升124.8%,单笔最高融资额为350.07亿人民币,最低融资额为1.29亿人民币。本月共有29家VC、PE已投企业上市,涉及147家机构,VC/PE渗透率为76.3%。本月融资金额最大的三家IPO企业划分为:快手(互联网行业)在香港证券买卖所主板上市,共融资350.07亿人民币;昭衍新药(生物手艺/医疗康健行业)在香港证券买卖所主板上市,共融资54.59亿人民币;重庆银行(金融行业)在上海证券买卖所主板上市共融资37.63亿人民币。

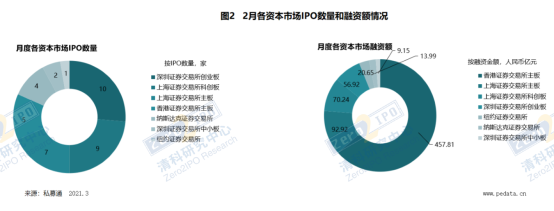

港交所显示突出,IPO融资额跃居第一

从各买卖市场IPO数目方面来看:本月上岸深圳证券买卖所创业板的中企有10家,占比26.3%,位居第一;上岸上海证券买卖所科创板的中企有9家,占比23.7%,获得第二;上岸上海证券买卖所主板有7家,占比18.4%,位列第三;此外上岸香港证券买卖所主板、纳斯达克证券买卖所、深圳证券买卖所中小板、纽约证券买卖所的中企划分为5家、4家、2家和1家。

从融资金额来看,本月中企在香港证券买卖所主板共融资457.81亿人民币,占中企IPO总融资额的63.4%,位列第一;上海证券买卖所主板以92.92亿人民币融资额紧随其后,占比12.9%;上海证券买卖所科创板共融资70.24亿人民币,占比9.7%,位列第三;深交所创业板共融资56.92亿人民币,占比7.9%;纽约证券买卖所共融资20.65亿元民币,占比2.9%;纳斯达克证券买卖所共融资13.99亿人民币,占比1.9%;深交所中小板共融资9.15亿人民币,占比1.3%。

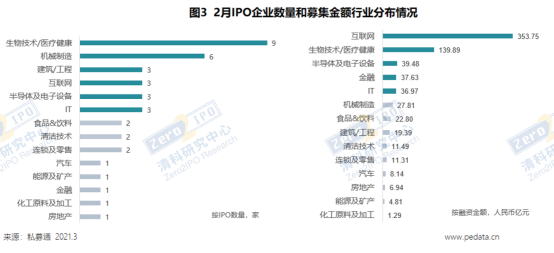

2月IPO涉及14个行业,互联网行业融资额最高

凭据清科私募通数据统计:2月IPO中企共涉及14个一级行业,从案例数目方面来看,位居前三的行业是生物手艺/医疗康健、机械制造、修建/工程、互联网、半导体及电子设备和IT行业。生物手艺/医疗康健完成9起,占比23.7%,位列第一;机械制造行业紧随其后,完成6起,占比15.8%,获得第二;修建/工程、互联网、半导体及电子设备、IT行业,划分完成3笔上市,并列第三,均占比7.9%。

从融资金额方面来看,互联网、生物手艺/医疗康健和半导体及电子设备行业排列前三,融资金额划分为353.75亿人民币、139.89亿人民币和39.48亿人民币,划分占比49.0%、19.4%、5.5%,累计占比73.9%。值得注意的是,互联网行业上市企业仅3家,融资金额由于快手融资跃居第一。除此之外,本月融资金额在30亿元以上的行业还包罗金融行业(37.63亿人民币)和IT行业(36.97亿人民币)。

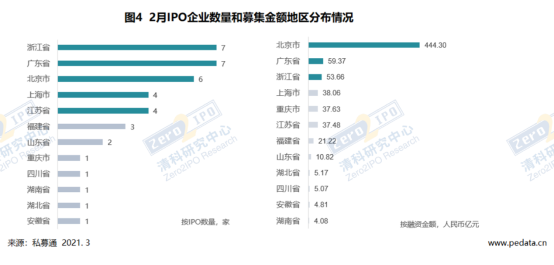

浙江省广东省IPO数目领先,北京市融资额位居首位

凭据清科私募通数据统计:2月IPO中企共涉及12个省市,从IPO数目来看,位于前三的区域为浙江省、广东省、北京市、上海市和江苏省,中企IPO数目划分是7家、7家、6家、4家和4家,累计占比73.7%;此外,本月IPO数目在2家及以上的区域还包罗福建省(3家)和山东省(2家)。

融资金额方面来看,北京市本月显示精彩,融资额为444.30亿人民币,占比约61.6%。广东省和浙江省融资额划分为59.37亿人民币和53.66亿人民币,划分占比8.2%和7.4%。此外,本月融资金额在30亿以上的区域为上海市(38.06亿人民币)、重庆市(37.63亿人民币)和江苏省(37.48亿人民币)。

2月前十的IPO企业总融资金额占比近七成

对比2021年1月数据,中企IPO数目受春节放假影响下降,但大额融资案例推动2月融资额环比大幅增添。从融资金额来看,TOP10的IPO企业总融资额累计566.83亿人民币,占本月总融资额的78.5%;其中快手排在首位,融资金额为350.07亿人民币;昭衍新药以54.59亿人民币的融资金额位居第二;重庆银行在上交所主板上市,融资金额达37.63亿人民币,位居第三。前10企业获得的VC/PE支持率为60%,低于本月IPO企业整体VC/PE渗透率。

2月上市企业VC/PE渗透率为76.3%,背后涉及147家机构

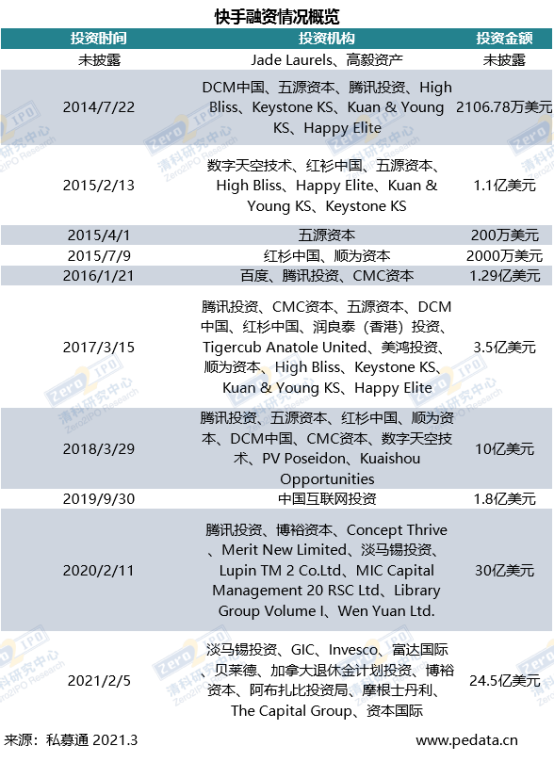

凭据清科私募通数据统计:本月上市企业中,有29家中企获得VC/PE机构支持,渗透率为76.3%,环比大幅上升,其中共计13家机构被投企业IPO数目不低于2家。DCM中国、五源资源在快手IPO中划分获得164和141倍账面回报。各买卖市场VC/PE支持情形为:上交所科创板和深交所创业板划分有8家IPO企业获得VC/PE机构的支持,上交所主板有5家IPO企业获得VC/PE机构的支持,香港证券买卖所主板、深交所中小板、纳斯达克证券买卖所、纽约证券买卖所划分有4家企业、2家企业、1家企业和1家企业获得VC/PE机构的支持。

证监会批准深圳证券买卖所主板与中小板合并

经国务院赞成,中国证监会正式批复深圳证券买卖所(以下简称“深交所”)合并主板与中小板。

合并深交所主板与中小板是周全深化资源市场革新的一项主要行动。作为我国多层次资源市场体系的主要组成部门,深交所主板和中小板在扩大直接融资、服务实体经济、支持中小企业生长等方面施展了努力作用。停止2021年1月尾,深交所主板、中小板上市公司合计1468家,占A股上市公司总数的35%,总市值23.39万亿元,占全市场的29%。同时,深交所主板和中小板在生长中也暴露出一些问题,如板块同质化、主板结构历久固化等。因此,合并深交所主板与中小板是坚持问题导向的革新之举,有利于优化深交所板块结构,形成主板与创业板各有偏重、相互弥补的生长款式,更好知足差别生长阶段企业的融资需求,增强深交所的服务功效。

合并深交所主板与中小板的总体放置是“两个统一、四个稳定”。“两个统一”是指统一主板与中小板的营业规则,统一运行羁系模式。“四个稳定”是指板块合并后刊行上市条件稳定,投资者门槛稳定,买卖机制稳定,证券代码及简称稳定。证监会将指导深交所整合主板与中小板制度规则,做好羁系衔接,对刊行上市、市场产物、指数名称等举行适应性调整,做好手艺系统革新和测试,确保平稳落地。

当前,资源市场革新正在向纵深推进。证监会将认真贯彻党中央、国务院决议部署,在国务院金融委统一指挥协调下,紧紧围绕“打造一个规范、透明、开放、有活力、有韧性的资源市场”这个总目标,坚持稳中求进事情总基调,坚持系统看法,坚持“建制度、不干预、零容忍”的目标,坚持“敬畏市场、敬畏法治、敬畏专业、敬畏风险,形成协力”的羁系理念,保持革新定力,增强革新统筹,完善资源市场基础制度建设,推动资源市场高质量生长,更好服务构建新生长款式。

本月重点案例剖析:

快手、昭衍新药、重庆银行

快手上岸港交所,上市首日市值达1.23万亿港元

2021年2月5日,快手(股票代码为”1024.HK”)正式上岸港交所。刊行价115港元,开盘价338港元,较115港元的刊行价上涨193.91%,市值1.38万亿港元。首日收盘价为300港元,市值跨越1.23万亿港元。快手市值排在腾讯、阿里、美团、拼多多之后,位列已上市中国互联网企业第五位。短视频行业仍有很大增进空间,快手上市后或加速商业变现及短剧内容生态建设,或对广告、电商、短剧营业合作伙伴业绩带来拉动,并推升产业链整体估值。所融资金将用于研发及手艺、选择性收购或投资与快手营业互补及相符理念与增进计谋的产物、服务及营业等。

招股书显示,快手的收入主要由直播、线上营销服务与其他营业(含电商、游戏等)三部门组成。2017年至2019年,快手直播营业的收入划分为79亿元、186亿元以及314亿元;2020年前6个月,快手直播营业收入达173亿元。2017年至2019年以及2020年前6个月,快手直播月度平均付费用户划分为1260万人、2830万人、4890万人、6400万人。同时,快手在线营销营业在已往两年也有大幅提高。公司2020年三季度线上营销收入累计实现133.43亿元,同比增进212.7%。其中2020年Q3单季度线上营销收入完成61.8亿元,同比增进202%,单季度线上营销收入体量已靠近2020年H1水平。

昭衍新药成为第四家A H股CRO企业,上市首日破发

2021年2月26日,昭衍新药(股票代码为”06127.HK”)在港交所挂牌上市。此次H股上市共刊行4332.48万股,刊行订价151港元,募资65.42亿港元。但受港股大跌打击,昭衍新药H股26日开盘后随即破发,收盘价为138港元,较刊行价151港元下跌8.61%,市值为373亿港元。昭衍新药A股同日下跌2.52%,收盘价为137.63元。2017年昭衍新药在上交所主板上市,A股最新市值为372亿元。本次H股刊行后,昭衍新药成为继药明康德、康龙化成、泰格医药之后的第四家A H股上市的CRO企业。

昭衍新药成立于1995年,是我国最早从事药物非临床评价、专门从事新药药理毒理学研究的民营CRO企业。公司以非临床CRO营业为主,在药物安全性评价方面具有焦点优势,同时也在扩展药物发现、临床前和临床阶段的综合药物研发服务。招股书显示,2017-2019年、2020年1-9月,昭衍新药收入划分为3.01亿元、4.09亿元、6.39亿元和6.32亿元,2017至2019年的复合年增进率为45.7%;利润划分为7990万元、1.05亿元、1.88亿元和1.42亿元,2017至2019年的复合年增进率为53.2%。随着海内药物研发投入力度的增添,医药研发机构纷纷加码创新药物的研发,2020年CRO行业景心胸连续向好,公司承接订单继续保持高速增进。同时,公司不停提升谋划管理水平,设施利用率获得进一步提升,订单执行和完成情形均处于较高水平,规模化效应凸显。

重庆银行A股上市,总市值达542.02亿人民币

2021年2月5日,重庆银行(股票代码为”601963.SH”)在上海证券买卖所主板上市,成为西部区域首家实现“A H”的城商行。刊行价10.83元,开盘价13元,上市首日涨幅达44.04%,以15.60元/股收盘,总市值达542.02亿人民币。所融资金将所有用于充实重庆银行焦点一级资源,提高资源充足率。重庆银行是第一家在香港联交所上市的内地城商行,并在2015年首批入选中国银监会城商行“领头羊”设计。

重庆银行营业主要集中于重庆市,并笼罩四川、陕西和贵州等部门区域。重庆银行2020年1-9月营业收入为98.87亿元,同比增进12.75%;净利润为40.06亿元,同比增进5.13%。停止2020年9月30日,重庆银行吸收存款为3112.33亿元,发放贷款和垫款净额为2577.03亿元。在此基础上,重庆银行预计2020年度的合并营业收入约为126.09亿元至139.17亿元,同比增进5.53% 至16.48% 。整体盈利能力较强。在生长规划中,重庆银行将努力施展区域优势,坚持营业特色,为客户提供高质量的金融服务。重庆银行将坚持聚焦现有营业高质量生长,向服务地方经济、营业特色鲜明、资产负债合理、大数据智能化引领的价值型银行转型的战略目标前进。

总结

综上,本月中企IPO数目较1月小幅下降,融资额大幅增添,增速上升。买卖市场方面:上岸港交所主板的中企有5家,共融资457.81亿人民币,占中企IPO总融资额的六成,显示突出;行业方面,互联网行业完成3个案例,由于快手融资额为350.07亿人民币,推动互联网行业融资金额跃居第一。区域漫衍方面,2月IPO中企共涉及12个省市,从IPO数目来看,位于前三的省份为浙江省、广东省、北京市、上海市和江苏省。而从融资金额方面来看,北京市本月有精彩显示,融资额为444.30亿人民币。整体来看,本月中企IPO数目增速放缓,大额融资案例推进月度融资金额增添。2020年新规促使上市公司质量提升,退市机制进一步健全,有利于注册制行稳致远。

关于清科研究中心

清科研究中心是中国股权投资行业专业综合的研究机构。一直致力于为众多的有限合伙人、政府机构、VC/PE投资机构、战略投资者,以及律师事务所、会计师事务所等提供专业的信息、数据、研究、咨询以及培训服务。清科研究中心旗下产物品牌包罗:清科研究、私募通、清科咨询、清科投资学院等。

清科研究中心在海内市场影响力连续提升,停止现在服务机构数目超700家,其中服务的政府主要部门包罗国家发改委、国家科技部、证监会等,以及跨越40个省市区域的金融办、发改委、科技局等机构,深度介入市场剖析与相关政策制订。清科研究中心作为国家部委和各地政府指导基金尽职观察和投资照料服务商,为国家科技部科技成果转化指导基金、吉林省、山东省、天津、深圳、重庆、成都等天下近百个省市区域提供了政府指导基金尽职观察、绩效考评等咨询服务。

关于私募通

私募通是清科研究中心旗下一款笼罩中国创业投资及私募股权投资领域周全、精准、实时的专业数据库,为有限合伙人、VC/PE投资机构、战略投资者,以及政府机构、律师事务所、会计师事务所、投资银行、研究机构等提供专业便捷的数据信息。

*************************************************************************************

研究中心网址:www.pedata.cn

清科研究中心邮箱:research@zero2ipo.com.cn

私募通邮箱:pedata@zero2ipo.com.cn

研究及产物咨询:400-600-9460

[1]本文”中国企业”指为总部在中国大陆的企业,以下简称:”中企”

上一篇:张一鸣应该接过张近东的枪

下一篇:救救网瘾怙恃